El Covid-19 ha provocado mucha incertidumbre sobre lo que puede significar para el sector renovable en España. ATA Insights organizó el pasado lunes 6 de abril un webinar con el título «El impacto de COVID19 en la industria renovable a nivel internacional” en el cual, entre otros ponentes, participó Kim Keats, Director de EKON Strategy Consulting.

Uno de los primeros efectos que señala Kim Keats es la caída de la demanda de electricidad, que se puede ver claramente en los datos publicados por organizaciones como REE y ENTSO-E. En la primera (marzo 16-22) y segunda (marzo 23-29) semana de cuarentena la demanda cayó un -7,4% y -9,5% respectivamente, en comparación con semanas similares del 2019. En Italia la demanda ha seguido cayendo de semana en semana y el reto está ahora en ver si esto se repite aquí o se estabiliza en algún momento.

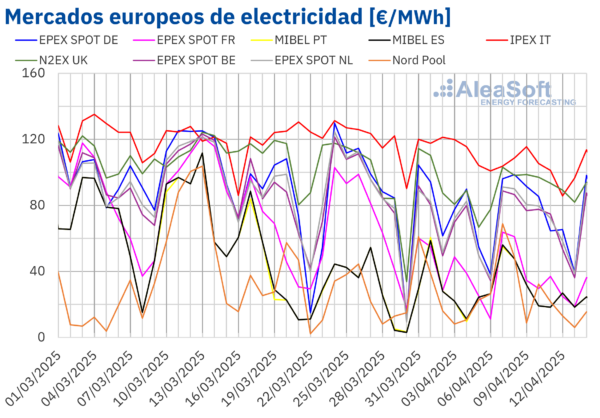

Además, incluso desde antes de la crisis, los precios del gas natural mostraban una tendencia bajista. En los mercados de futuros ya no hay diferencias entre el precio de referencia en Holanda (TTF) y España (MIBGAS, OMIP), y los dos rondan mínimos históricos. La caída en el precio del CO2 es más reciente. Estas tendencias han provocado una bajada importante del coste marginal de generación de los ciclos combinados (CCGT), lo cual se refleja en una caída en los precios de electricidad en el mercado mayorista (OMIE).

Este doble impacto empeora las perspectivas económicas de las energías renovables. Cuando la demanda cae, se necesita menos capacidad renovable para llegar al mismo nivel de penetración de las mismas (definiéndolo como un porcentaje fijo de una demanda que sería más baja). Y cuando caen los costes de generación térmica, caen los precios de electricidad, reduciendo la capacidad renovable que se puede sostener económicamente.

Kim Keats advierte de que, si las cosas no cambian, será necesario revisar los planes de desarrollo renovable a medio y largo plazo. En particular, la expansión de capacidad prevista en el PNIEC llevaría a precios medios capturados por la eólica y fotovoltaica muy por debajo de sus costes normalizado (LCOE). Esto conlleva un problema de “missing money”, refiriéndose a que los precios no reflejan adecuadamente el valor de la inversión. Si no regresamos al status quo anterior, el plan y su implementación necesitaran ajustes.

Respecto a si “hay luz al final del túnel”, el mercado da una pauta. Los precios de futuros de electricidad a corto plazo en OMIP y EEX para el suministro continuo (“baseload”) están muy bajos. Pero ese mismo precio desde 2021 en adelante muestra una recuperación con precios rondando los 40€/MWh. La realidad dependerá mucho de lo que pase con los costes de gas natural y el CO2, que a su vez “están vinculados a la actividad económica y nuestra habilidad de ganar la batalla contra el Covid-19”, concluyó Kim Keats.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.