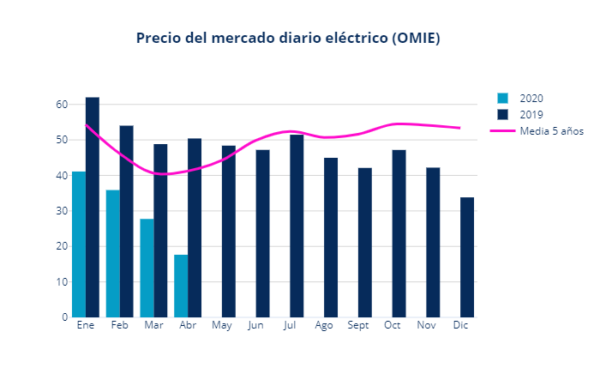

El precio de la electricidad en el POOL de abril se sitúa en 17,65 €/MWh. Desciende un 36,4% desde marzo y es un 65% más bajo que el registrado en abril de 2019 (50,41 €/MWh). Con el dato de abril, el POOL de los últimos doce meses experimenta una importante bajada y se sitúa en los 40,18 €/MWh.

Demanda y materias primas en mínimos históricos

El descenso de la demanda, del 17,4% frente a abril de 2019, es tan fuerte que se coloca un 15% por debajo de la de abril de 2014, el mínimo de registros de demanda durante la crisis económica de 2009-2014. Es tan elevado que apenas deja espacio para el hueco térmico (producción de electricidad con gas y carbón).

A ello se une que las materias primas de las que se aprovisionan las centrales de ciclo combinado (gas) y térmicas (carbón) se encuentran en mínimos históricos. Esta ‘tormenta perfecta’ hunde los precios.

Incluso con la central de Almaraz I parada y la de Ascó “a medio gas”, es decir, con un 10,5% menos de producción nuclear, las cifras de generación del resto de tecnologías son alarmantemente bajas. La caída de la demanda eléctrica de abril, de un 17,1% respecto a hace un año, no se había visto en el pasado. La generación solo ha descendido un -11,5%, pero porque se han reducido las importaciones en un 69%.

Más de la mitad de la energía es renovable

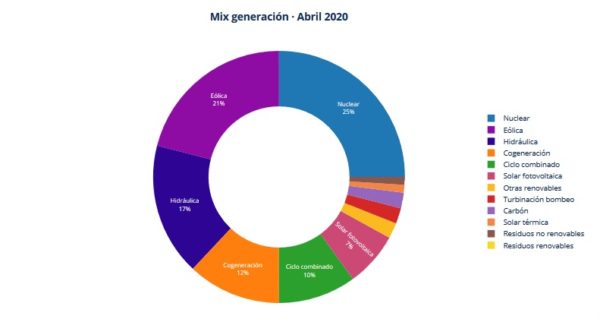

Si analizamos la producción de electricidad en abril por tecnologías, la reducción ha sido muy desigual. Las energías fósiles, que son las últimas en entrar en el sistema, han descendido notablemente respecto al año pasado: un 53,3% en el caso del carbón y un 37,6% en el caso de los ciclos combinados de gas. De este modo, el hueco térmico se ha situado en el 12,6%, frente al 18,5% que representó el año pasado.

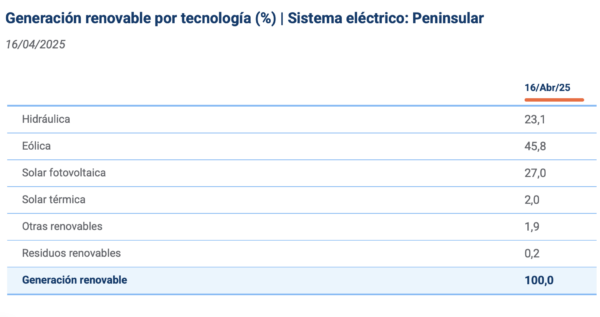

Por su parte, las energías renovables han aportado un 50,3% de la demanda y 48,3% del mix. Destaca el crecimiento de la producción hidráulica, que ha crecido un 51,4% respecto a hace un año. Abril de 2020 ha sido unos de los más lluviosos desde que hay registros y se ha notado: la hidráulica ha producido un 17,5% del mix. También se aprecia crecimiento de las reservas hídricas, que ahora están al 65% de su capacidad máxima, 16 puntos por encima del año pasado (48,9%). La producción fotovoltaica continúa creciendo. Se ha incrementado un 75,5% y eleva su aportación al mix al 7%.

Por el contrario, la escasez de viento ha reducido la producción eólica hasta el 26% de la generación total, muy por debajo de la media de un mes de abril. Su aportación al mix ha sido del 21%, más baja de lo habitual. De haberse producido una producción media, podríamos haber visto precios “cero” en abril. Algo que ha ocurrido en otros países de Europa, incluso con precios negativos (en España no está permitido) en algunos días.

El gas continúa en mínimos históricos

Los mercados de gas siguen rompiendo récords a la baja. En los últimos días de abril, el spot TTF se mueve en los 5,5€/MWh y mayo cotiza en torno a los 6 €/MWh. Esto supone una reducción de más del 55% respecto al año pasado.

La guerra entre el GNL (gas natural licuado) -principalmente procedente de EEUU- y los gaseoductos (Rusia y Noruega) está presionando los precios a la baja en Europa. A la vez se hunde la demanda de gas en Asia, principal mercado importador de GNL, lo que hace que se desvíen más metaneros hacia el viejo continente. En consecuencia, los almacenes de gas en Europa están un 20% por encima de los niveles habituales en estas fechas.

Y en un contexto de reducción de la demanda de gas, por la baja demanda eléctrica, descenso de la producción industrial y suaves temperaturas, solo la quiebra de las empresas de esquisto y una recuperación de la demanda de Japón, Corea y China, principales consumidores mundiales, conseguiría aliviar los bajos precios de Gas. Pero esta recuperación no se espera a corto plazo.

Algo parecido sucede con el Brent, que se mueve en precios por debajo de los 25$ el barril. La tregua entre Rusia y Arabia Saudí, con un recorte de producción, no ha sido suficiente para calmar a los mercados. La caída de la demanda es muy superior al recorte de la producción y la capacidad de almacenamiento está agotada. Nuevamente, la quiebra de productores y la recuperación de la demanda parecen la única solución en un mercado con excesos de suministros. Y esto parece que tampoco cambiará en poco tiempo.

Las emisiones de CO2 bajan moderadamente

El mercado de emisiones de CO2 en Europa aguanta algo mejor, de momento, el hundimiento de la demanda energética. Desde que comenzó la crisis sanitaria y se adoptaron las medidas de confinamiento a mediados de marzo, su precio ha retrocedido de los 23€ a los 20 €/ton. Esto supone un descenso retroceso del 13%. Aunque es notable, con las proyecciones económicas para Europa, podría considerarse como moderado.

Hay que tener en cuenta que gran parte demanda de emisiones proviene de sectores del transporte (sobre todo aviación) y producción de electricidad (con carbón y gas). Ambos sectores se están viendo muy afectados.

El mercado de emisiones podría estar aguantando bien el soporte de los 20 €/t por haberse convertido en un valor refugio para fondos e inversores. La retirada de parte de los fondos de los mercados energéticos (Brent, carbón y gas) por su incertidumbre y volatilidad, podrían haberlos empujado hacía este mercado.

La apuesta de la Unión Europea por cambio de modelo energético parece solida y la crisis sanitaria no debería hacer retroceder el precio, solo retardar su subida. La poca liquidez de este mercado podría ser otro de los factores de la volatilidad.

Los futuros eléctricos caen en corto y repuntan a largo

Los mercados spot europeos están registrando mínimos de precios y las medidas sanitarias adoptadas por los diferentes países lastran las expectativas de demanda eléctrica para los próximos meses. Era por tanto esperable que los mercados a corto plazo avanzaran un descuento importante del precio a muy corto plazo.

En España el mes de mayo cotiza muy cerca de los 21 €/MWh, con un descenso del 15% durante abril. El Q3-20 se mueve en 34 €/MWh. Son valores extraordinariamente bajos, pero aún lejos de los valores que se están registrando en mercado spot, claramente por debajo de los 20 €/MWh

Sin embargo, a largo plazo el precio del Yr-21 lejos de bajar ha sufrido un repunte. En la primera quincena de abril el Yr-21 subió de los 39 €/MWh a los 43 €/MWh, con un incremento del 10%. En las dos últimas semanas ha vuelto a retroceder y cotiza sobre los 41,5 €/MWh. No obstante, el Yr-21 cierra abril con un 6% de subida sobre marzo.

Esta subida del Yr-21 podría estar sustentada en la recuperación del precio de las emisiones de CO2 y el fuerte soporte que presentan en los niveles de 20 €/t. También están presentes especulaciones sobre la producción nuclear en Francia. No sería la primera vez que el mercado francés “calentara” el mercado de futuros europeos por una posible reducción de la producción nuclear. Y es que se especula con que las medidas de seguridad extraordinarias por el COVID-19 en las centrales nucleares podrían alargar los programas de mantenimiento y reducir la producción.

El Q1-21 (primer trimestre de 2021) cotiza en Francia a 54 €/MWh, con un importante ascenso del 20%. Su Yr-21 se sitúa en 44 €/MWh, con un incremento del 11%. Con esta subida el mercado francés para el 2021 se sitúa 2,5€/MWh por encima del español, una cifra nunca vista hasta la fecha.

Incertidumbre y volatilidad

La situación de incertidumbre en los mercados es enorme. Las medidas de desescalada del confinamiento, y por tanto de inicio de la recuperación de la economía, están sujetas al comportamiento de un virus todavía muy desconocido. Las probabilidades de un rebrote en otoño existen y en qué medida los consumidores recuperemos la confianza, son factores que pueden retrasar las expectativas de la recuperación más allá del 2021.

Todo esto se traducirá en mayor volatilidad en los mercados, que podría generar movimientos muy extraños en los precios de futuros eléctricos. Habrá que estar muy atentos.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.