Desde mediados de julio hasta principios de agosto, los precios cayeron en un amplio frente, quizás por última vez este año. Hay señales crecientes de que el descenso de los precios de los últimos meses pronto llegará a su fin. Para el 4.º trimestre, casi todos los fabricantes están anunciando aumentos de precios en el rango de 1 a 2 céntimos por W o ya están emitiendo listas de precios ajustados. Sin embargo, aquellos que creen que actualmente pueden seguir comprando módulos baratos en cualquier cantidad para su entrega a corto plazo probablemente se sentirán decepcionados. Los productos más codiciados y las clases de alto rendimiento son raros, y en el mejor de los casos solo hay restos en los almacenes. Este año no se puede hablar de receso veraniego.

Al menos en Alemania, el crecimiento de los últimos meses no ha sido controlado desde que se suprimió el límite de 52 GW. Según las encuestas actuales, el fantasma se terminó a tiempo. Ahora que el freno de mano puesto por muchas compañías como precaución ha sido liberado, el funcionamiento en todas las capacidades disponibles es naturalmente grande. Incluso más contingentes impopulares de módulos policristalinos de clases de menor rendimiento han desaparecido ahora del mercado, y apenas quedan unos pocos contenedores. Lo único que les queda a los planificadores de proyectos dispuestos a construir es depender de los nuevos bienes pedidos. Sin embargo, como estos deben importarse principalmente de Asia, hay que esperar plazos más largos y precios más altos.

Pero, ¿cuáles son los factores que hablan a favor o en contra del aumento permanente de los precios?

Un factor clave para los ajustes de precios es siempre un cambio en la demanda mundial de módulos. Sin embargo, en la actualidad existen diferentes tendencias y previsiones contradictorias. En Europa, la industria fotovoltaica está en auge, al menos en los lugares donde puede funcionar con eficacia a pesar de las restricciones relacionadas con la pandemia de la Covid-19. Se espera una alta demanda sobre todo de la propia China. Sin embargo, esto ya debería estar en pleno apogeo, por sí solo – no hay señales de ello todavía en el mercado mundial. Los programas de subsidios que aún deben agotarse este año podrían absorber hasta 40 GW. Sin embargo, en la actualidad, la situación de la oferta de nuevos pedidos para los últimos meses del año sigue siendo bastante relajada, por lo que siempre es poco probable que se alcancen los volúmenes previstos.

La situación en América del Norte y del Sur, mercados normalmente importantes para los módulos solares, también habla en contra de una dramática escasez de materiales. El número aún creciente de infecciones por la Covid-19 está provocando problemas en muchas plantas y, por lo tanto, las cifras de instalación no están a la altura de las expectativas. Los fabricantes informan a veces de retrasos significativos o de la cancelación total de las entregas, especialmente de sus clientes en EE. UU. o Brasil.

Un factor que influye en el precio de los productos solares, al menos en Europa, es sin duda el tipo de cambio del dólar. Después de la relativa debilidad del euro vivida a principios de año debido a la amenaza de una situación económica desoladora causada por la escalada de la pandemia en muchos países europeos, el péndulo ha dado ahora un giro. El presidente Trump parece incapaz de controlar la propagación del virus o el declive económico. Por consiguiente, el dólar también está sometido a una presión cada vez mayor, lo que hace que los precios de los módulos en Europa, que en su mayoría se calculan en dólares, bajen. Sin embargo, es previsible que esta tendencia se debilite, si no se invierte, en el transcurso del año.

Sobre el tema de la pandemia, el número diario de nuevas infecciones sigue siendo alto en todo el mundo. Cuando Europa parecía estar en camino de contener la crisis, mucha gente ahora teme una segunda ola después del verano, o la que ya se está gestando. Las cifras de China por sí solas todavía parecen bajas, y la crisis allí casi nunca se discute en público. Sin embargo, esto no parece muy creíble dadas las condiciones que prevalecen en el resto del mundo. Según los fabricantes, la producción solar ha vuelto a la normalidad, pero ¿será verdad? Por otra parte, ¿podría ser que los incidentes reportados como incendios y explosiones en Daqo y GCL fueran, en realidad, cierres de plantas locales de varios fabricantes de silicio debido a nuevos brotes de Covid, pero que el gobierno central chino ha ordenado que no se divulguen? ¿Es posible aceptar la reducción de la capacidad resultante y la consiguiente estabilización de los precios de los productos derivados?

¿Cómo debe comportarse un inversor o planificador de proyectos cuando aún debe llevar a cabo la compra de materiales?

Como suele suceder, es posible que en este caso lo más adecuado sea un enfoque doble. Para todos los proyectos importantes, o más bien no tan sensibles al precio, el material debe ser asegurado inmediatamente, por lo que no se debe aceptar de inmediato un aumento de precio, sea cual sea el argumento. Por el momento no hay una necesidad real, pero todavía hay mucho espacio para la interpretación de los fabricantes para la futura evolución del mercado. Para los proyectos que solo sean interesantes a través de una mayor caída de los precios, se debe utilizar el mercado spot. En los próximos meses, seguramente habrá uno u otro contingente que pueda ser adquirido a un precio interesante.

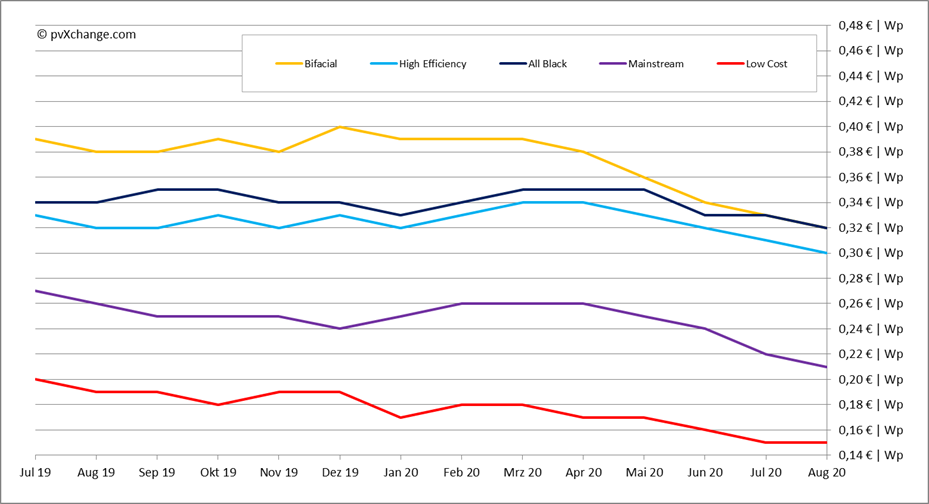

Resumen de los puntos de precio diferenciados por tecnología en julio de 2020, incluyendo los cambios en comparación con el mes anterior (a partir del 10.08.2020):

| Clase de módulo

|

€/Wp

|

Desde julio 20 | Desde enero 20

|

Descripción

|

| Módulos cristalinos | ||||

| Bifaciales

|

0.32

|

-3.0%

|

-17.9%

|

Módulos con células bifaciales, lámina posterior transparente o vidrio-vidrio, enmarcados y sin enmarcar. |

| Alta eficiencia

|

0.30

|

-3.2%

|

-6.3%

|

Módulos cristalinos de 295 Wp y superiores con células de contacto PERC, HJT, tipo n, o células de contacto posterior, o combinaciones de las mismas.

|

| All Black

|

0.32

|

-3.0%

|

-3.0%

|

Tipos de módulos con hojas traseras negras, marcos negros y potencia nominal entre 200 y 320 Wp

|

| Mainstream

|

0.21

|

-4.5%

|

-16.0%

|

Módulos típicamente con 60 celdas, marco de aluminio estándar, hoja trasera blanca y 270 a 290 Wp – esto representa la mayoría de los módulos en el mercado.

|

| Bajo costo

|

0.15

|

0.0%

|

-11.8%

|

Segundos de fábrica, bienes de insolvencia, módulos usados o de baja potencia (cristalinos) y productos con garantía limitada o sin garantía.

|

| Notas: 1. Solo se muestran los precios libres de impuestos de los módulos fotovoltaicos. 2. Los precios declarados reflejan los precios medios en el mercado spot europeo. Fuente: pvXchange.com | ||||

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.