La Agencia Internacional d ela Energía (AIE) ha publicado su Global Hydrogen Review 2024, que muestra cómo el sector del hidrógeno limpio suma más proyectos y más decisiones finales de inversión, «pero los contratiempos persisten», según la Agencia.

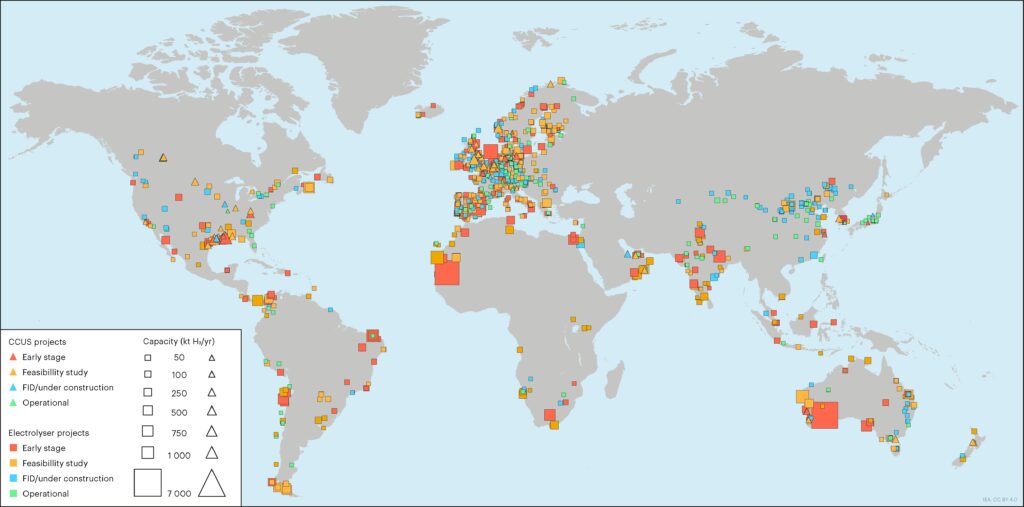

En 2023, la demanda mundial de hidrógeno (incluyendo gris) alcanzó 97 Mt, lo que supone un aumento del 2,5% con respecto a 2022, pero el hidrógeno de bajas emisiones sólo desempeñó un papel marginal, con una producción inferior a 1 Mt. Sin embargo, podría alcanzar las 49 Mt pa en 2030, según los proyectos anunciados, casi un 30% más que cuando la Agencia publicó el Informe Mundial del Hidrógeno 2023. Este fuerte crecimiento se ha visto impulsado principalmente por los proyectos de electrólisis, con una capacidad anunciada de casi 520 Gt pa.

El número de proyectos que han alcanzado una decisión final de inversión (FID) también está creciendo y se ha duplicado en comparación con el año pasado hasta alcanzar 3,4 Mtpa, lo que supone quintuplicar la producción actual en 203 GW. Esta producción se reparte a partes iguales entre la electrólisis (1,9 Mtpa) y los combustibles fósiles con captura, utilización y almacenamiento de carbono (1,5 Mtpa).

No obstante, para que se materialice toda la cartera de proyectos, el sector tendría que crecer a una tasa anual de más del 90% desde 2024 hasta 2030.

Varios proyectos han sufrido retrasos y cancelaciones, lo que pone en peligro una parte significativa de la cartera de proyectos. Las principales razones son la falta de claridad de las señales de la demanda, los obstáculos financieros, los retrasos en los incentivos, las incertidumbres normativas, los problemas de concesión de licencias y permisos y las dificultades operativas.

Electrolizadores

La capacidad anunciada de electrolizadores que ha alcanzado la FID asciende ahora a 20 GW en todo el mundo, de los cuales 6,5 GW alcanzaron la FID en los últimos 12 meses.

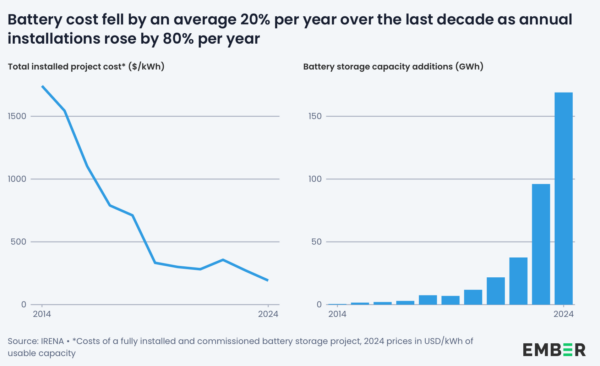

China refuerza su liderazgo, con más del 40% de las FID mundiales en términos de capacidad durante el mismo periodo. Además, alberga el 60% de la capacidad mundial de fabricación de electrolizadores, y varios grandes fabricantes chinos de paneles solares han entrado en el negocio de la fabricación de electrolizadores, y hoy en día representan alrededor de un tercio de la capacidad de fabricación de electrolizadores de China.

Se espera que la continua expansión de la capacidad de fabricación de China reduzca los costes de los electrolizadores, como ha ocurrido con la fabricación de baterías y la energía solar fotovoltaica en el pasado.

Otras regiones también están intensificando sus esfuerzos: en Europa, las FID para proyectos de electrólisis se cuadruplicaron en el último año hasta alcanzar más de 2 GW, mientras que la India se ha convertido en uno de los actores clave gracias a una única FID de 1,3 GW.

fuente: AIE

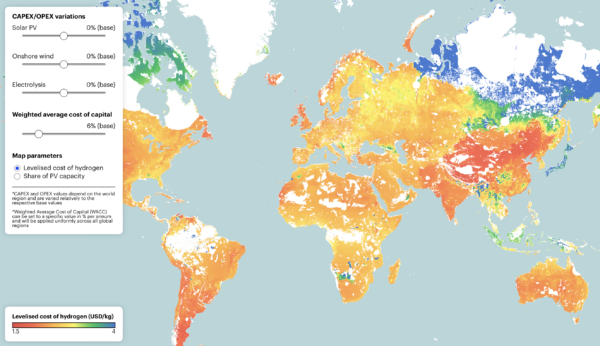

Precio

El hidrógeno de bajas emisiones seguirá siendo caro a corto plazo, pero se espera que los costes disminuyan significativamente. Con el despliegue previsto en el Escenario de Emisiones Netas Cero para 2050 de la AIE, el coste de la producción de hidrógeno con bajas emisiones a partir de electricidad renovable cae hasta los 2-9 USD/kg H2 en 2030, la mitad del valor actual que estima la Agencia.

En cambio, su fabricación a a partir de combustibles fósiles se reduce de los 1,5-8 USD/kg H2 actuales a los 1-3 USD/kg H2 en 2030.

La demanda crece, pero no es suficiente

Se está avanzando en la creación de demanda de hidrógeno bajo en emisiones, pero aún es necesario ampliarla. Las políticas y los objetivos de demanda de hidrógeno fijados por los gobiernos suman alrededor de 11 Mt en 2030, casi 3 Mt menos que el año pasado debido a las revisiones a la baja de algunos objetivos de uso de hidrógeno en la industria, el transporte y la generación de electricidad. Sin embargo, la cantidad de producción de hidrógeno de bajas emisiones que se ha iniciado (3,4 Mtpa) o que ya está en funcionamiento (0,7 Mtpa), con 4 Mtpa, está muy por debajo de ese nivel. Este desfase constituye una llamada de atención a la industria y a los gobiernos para que faciliten acuerdos de compra que puedan ayudar a desbloquear la inversión en el lado de la oferta.

Al mismo tiempo, las políticas gubernamentales y los objetivos de demanda están muy por detrás de los objetivos de producción de los gobiernos (que suman 43 Mtpa en 2030) y son incluso inferiores a la oferta potencial que podría conseguirse con los proyectos anunciados (49 Mtpa).

Europa (con un 25%), América Latina (15%) y Estados Unidos (15%) representan conjuntamente más de la mitad de la producción potencial de hidrógeno bajo en emisiones para 2030. En Europa, podrían generarse casi 8 Mtpa de hidrógeno con bajas emisiones mediante electrólisis de aquí a 2030 (más de 5 Mtpa si se excluyen los proyectos en fases muy tempranas de desarrollo). España (20%), Dinamarca (12%) y Alemania (10%) están a la cabeza en cuanto a proyectos anunciados de electrólisis del agua, y podrían representar más del 40% de la producción europea de hidrógeno con bajas emisiones para 2030.

Por otra parte, de los cerca de 100.000 millones de dólares de ayudas políticas para la adopción de hidrógeno bajo en emisiones anunciadas por los gobiernos el año pasado, las ayudas a la oferta son un 50% mayores que las destinadas a la demanda.

Según la AIE, el hidrógeno puede ser una oportunidad para América Latina en la nueva economía energética, pero se enfrenta a retos: sobre la base de los proyectos anunciados, para 2030 América Latina podría producir más de 7 Mtpa de hidrógeno. Sin embargo, para alcanzar todo este potencial se necesitaría un aumento significativo de la capacidad de generación de electricidad (equivalente al 20 % de la producción actual de la región) e inversiones sustanciales en infraestructuras, como líneas de transmisión.

Recomendaciones

La aplicación de políticas como las cuotas, los mandatos y los contratos de carbono por diferencia ya ha comenzado, pero sigue siendo limitada en cuanto a cobertura geográfica y escala, según la Agencia. Los gobiernos pueden aprovechar la oportunidad que ofrecen los actuales usuarios de hidrógeno y los sectores de alto valor, como la siderurgia, el transporte marítimo y la aviación, que a menudo están ubicados en centros industriales. Agrupar la demanda en estos centros puede crear escala y reducir los riesgos de compra para los productores.

Además, recurrir a la contratación pública de productos finales que consuman hidrógeno de bajas emisiones en su producción y fomentar el desarrollo de mercados en los que los consumidores estén dispuestos a pagar pequeñas primas por productos a base de hidrógeno de bajas emisiones puede ayudar a impulsar su adopción temprana.

Los Gobiernos deberían prestar un apoyo específico a los promotores de proyectos en la fase de ampliación para reducir la diferencia de costes entre el hidrógeno con bajas emisiones y el hidrógeno gris.

Además de subvenciones y ayudas, los gobiernos pueden explorar otras opciones políticas, como garantías de préstamos, facilidades de crédito a la exportación e inversiones en capital público, que pueden ayudar a reducir el riesgo de inversión y disminuir el coste del capital, lo que es crucial para estos proyectos intensivos en capital.

Los Gobiernos deben redoblar sus esfuerzos para acelerar el desarrollo de infraestructuras de hidrógeno, a fin de evitar nuevos retrasos que podrían ralentizar el aumento de la producción y la demanda de hidrógeno bajo en emisiones.

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.